Apuntes de Finanzas, administracion financiera Capitales, manejo de Activos y Contabilidad

lunes, 31 de enero de 2011

Teoría de la segmentación de mercado:

Esta teoría también reconoce que hay habitats preferidos y lo que mejor explica la forma de la curva de rendimientos es la restricción del manejo de activos (ya sean regulatorios o autoimpuestos) y los prestamistas (tomadores) restringiendo sus préstamos (financiaciones) a determinado plazo. Para esta teoría la forma de la curva de rendimiento es determinada por la oferta y demanda de activos dentro de cada plazo.

domingo, 30 de enero de 2011

Teoría del habitat preferido:

Si bien esta teoría también asume que la curva de rendimientos refleja la expectativa de las tasas futuras así como el premio por liquidez, rechaza el hecho de que el premio por liquidez aumente uniformemente con el plazo. Según esta teoría los inversores intentarán liquidar sus inversiones en el menor plazo posible mientras que los tomadores de préstamo querrán tomar largo. Por lo tanto, dado que oferta y demanda de fondos para un mismo plazo no se encuentran, algunos inversores o tomadores serán inducidos a cambiar el plazo de la inversión o el financiamiento pero para ello deben ser compensados con un apropiado premio por el riesgo cuyo tamaño reflejará la extensión de la aversión al riesgo.

Por lo tanto, según esta teoría la curva de rendimientos reflejará no sólo la expectativa de tasas de interés sino también un premio por el riesgo, positivo o negativo, que induzca a los participantes del mercado a cambiar sus preferencias por el plazo.

Por lo tanto, según esta teoría la curva de rendimientos reflejará no sólo la expectativa de tasas de interés sino también un premio por el riesgo, positivo o negativo, que induzca a los participantes del mercado a cambiar sus preferencias por el plazo.

sábado, 29 de enero de 2011

Teoría del premio por la liquidez

La falla de la teoría de las expectativas puras es que no considera el riesgo asociado de invertir en bonos, o sea, no existe certeza de cual va a ser el rendimiento total de la inversión por un período, al tener un bono con un plazo de vencimiento superior al año y la incertidumbre se incrementa sistemáticamente con el plazo del bono

Por lo tanto, esta teoría dice que para tentar a un inversor a tener bonos largos se le debe ofrecer al menos una tasa de interés que sea mayor al promedio de las futuras tasas esperadas, en un “premio por el riesgo asumido”, que se incrementa cuanto mayor sea el plazo del bono.

Un curva de rendimientos con pendiente positiva puede bien reflejar expectativas de que las futuras tasas de interés o a) subirán, b) se mantendrán o bajarán, pero con un “premio por liquidez” subiendo lo suficientemente fuerte para producir una curva con pendiente positiva

Por lo tanto, esta teoría dice que para tentar a un inversor a tener bonos largos se le debe ofrecer al menos una tasa de interés que sea mayor al promedio de las futuras tasas esperadas, en un “premio por el riesgo asumido”, que se incrementa cuanto mayor sea el plazo del bono.

Un curva de rendimientos con pendiente positiva puede bien reflejar expectativas de que las futuras tasas de interés o a) subirán, b) se mantendrán o bajarán, pero con un “premio por liquidez” subiendo lo suficientemente fuerte para producir una curva con pendiente positiva

viernes, 28 de enero de 2011

¿Cómo explicaría esta teoría la pendiente positiva de la curva?

Si se parte de una estructura plana y los participantes del mercado esperan que las tasas de interés de corto plazo suban en el futuro, que harán? los inversores de largo plazo, no querrán comprar bonos de largo plazo pues si la tasas suben, los precios de los bonos de largo caerán. Preferirán invertir en bonos de corto temporalmente hasta que suban las tasas. Los especuladores que esperan que las tasas suban, venderán o se irán cortos bonos de largo plazos esperando que el precio caiga e invertirán el producido en bonos de corto y los tomadores de largo plazo, tomarán ahora en el largo plazos por temor a que suban las tasas. Estas respuestas tenderán a disminuir la demanda de bonos de largo e incrementan la demanda de bonos de corto, produciendo que la curva se empine. Lamentablemente esta teoría tiene un problema importante y es que no tiene en cuenta el riesgo que se corre por invertir en bonos largos. Pues supone que el precio de los bonos se podrían conocer con certeza hoy. En consecuencia se podría conocer hoy el rendimiento total de las inversiones con certeza y con independencia del plazo de cuando fueron comprados o vendidos los bonos

jueves, 27 de enero de 2011

¿Cómo se explica las diferentes formas que puede tomar ala ETTI?

Existen dos teorías que la explican: 1) Teoría de las expectativas ; 2) Teoría de la segmentación de mercados.

Existen 3 formas principales dentro de la teoría de las expectativas:

a) Teoría de las expectativas puras

b) Teoría del premio por la liquidez

c) Teoría del hábitat preferido.

Estas tres teorías comparten la hipótesis respecto al comportamiento de las tasas de corto plazo y también asumen que las tasas forwards negociadas en los contratos de largo plazo corrientes están muy relacionadas respecto de la expectativa de mercado sobre las tasas de interés futuras de corto plazo. En lo que difieren es en que si hay otros factores que afectan las tasas forwards. Para la teoría de las expectativas pura, no hay otro factor sistemático que las afecta mientras que a las otras sí.

1) Teoría de las expectativas

a) Teoría de las expectativas puras: según esta teoría, las tasas forwards exclusivamente representan la expectativa de tasas futuras, en términos estadísticos serían un estimador insesgado de las tasas contado que regirán en el futuro. Así la curva de rendimientos

reflejará la expectativa actual del mercado de la familia de tasas de interés de corto plazo futuras: si la curva es con pendiente positiva indicaría que las tasas de corto plazo van a subir y viceversa si es invertida o que se mantendrá si es plana.

Existen 3 formas principales dentro de la teoría de las expectativas:

a) Teoría de las expectativas puras

b) Teoría del premio por la liquidez

c) Teoría del hábitat preferido.

Estas tres teorías comparten la hipótesis respecto al comportamiento de las tasas de corto plazo y también asumen que las tasas forwards negociadas en los contratos de largo plazo corrientes están muy relacionadas respecto de la expectativa de mercado sobre las tasas de interés futuras de corto plazo. En lo que difieren es en que si hay otros factores que afectan las tasas forwards. Para la teoría de las expectativas pura, no hay otro factor sistemático que las afecta mientras que a las otras sí.

1) Teoría de las expectativas

a) Teoría de las expectativas puras: según esta teoría, las tasas forwards exclusivamente representan la expectativa de tasas futuras, en términos estadísticos serían un estimador insesgado de las tasas contado que regirán en el futuro. Así la curva de rendimientos

reflejará la expectativa actual del mercado de la familia de tasas de interés de corto plazo futuras: si la curva es con pendiente positiva indicaría que las tasas de corto plazo van a subir y viceversa si es invertida o que se mantendrá si es plana.

miércoles, 26 de enero de 2011

Tasas de interés implícitas o forwards (II)

Se trata, entonces, de una tasa implícita en la curva teórica, fundamental a la hora de evaluar bonos, o sea, la tasa contado que el mercado espera que rija por 6 meses dentro de 6 meses.

Utilizando la tasa de interés de 6 meses y un año del ejemplo anterior, se puede calcular la tasa implícita

Siendo nf t la tasa forward o implícita n períodos desde ahora por t períodos. Por ej, 2f1 sería las forward semestral 1 año (2 períodos) desde ahora.

El principio de cálculo de la tasa de interés implícita o forward se basa en el supuesto de que los rendimientos para un período dado de tiempo, son todos iguales, sin importar qué plazo de los bonos sean mantenidos a lo largo del período de tiempo.

O sea, será la mismo mantener un bono de 5 años por 5 años que mantener una secuencia de bonos de 1 año durante 5 años.

En general la relación entre una tasa contado del período t, la tasa contado de 6 meses y las tasas implícitas de 6 meses es la siguiente:

Zt = [(1+1Z1) (1+1) (1+21) (1+31) ... (1+t1)]1/t -1

Utilizando la tasa de interés de 6 meses y un año del ejemplo anterior, se puede calcular la tasa implícita

Siendo nf t la tasa forward o implícita n períodos desde ahora por t períodos. Por ej, 2f1 sería las forward semestral 1 año (2 períodos) desde ahora.

El principio de cálculo de la tasa de interés implícita o forward se basa en el supuesto de que los rendimientos para un período dado de tiempo, son todos iguales, sin importar qué plazo de los bonos sean mantenidos a lo largo del período de tiempo.

O sea, será la mismo mantener un bono de 5 años por 5 años que mantener una secuencia de bonos de 1 año durante 5 años.

En general la relación entre una tasa contado del período t, la tasa contado de 6 meses y las tasas implícitas de 6 meses es la siguiente:

Zt = [(1+1Z1) (1+1) (1+21) (1+31) ... (1+t1)]1/t -1

martes, 25 de enero de 2011

Tasas de interés implícitas o forwards (I)

Se ha visto como la estructura temporal sirve para calcular la curva hipotética de tasas de contado. Pero también se puede utilizar la estructura temporal para inferir la expectativa del mercado respecto de las tasas de interés contado en el futuro.

Las tasas futuras (implícitas o tasas forwards) pueden deducirse a partir de la curva teórica anterior.

Tomemos como caso un individuo con un horizonte de inversión de un año al que se le presentan las siguientes alternativas de inversión:

Una Letra de Tesorería americana con vencimiento en un año

Un Letra de Tesorería americana con vencimiento en 6 meses, a cuyo vencimiento compra otro bono del tesoro americano al mismo plazo.

El inversor será indiferente entre estas alternativas siempre que las mismas produzcan igual retorno o la misma cantidad de pesos en el horizonte de inversión. El inversor hoy conoce la tasa a un año y la tasa a 6 meses pero desconoce la tasa a 6 meses dentro de 6 meses, o sea, la tasa implícita o forward.

Adicionalmente, el inversor sabe que si invierte hoy en una Letra del Tesoro a un año, recibirá $100 en un año.

Por lo tanto, el precio del bono hoy debiera ser:

Las tasas futuras (implícitas o tasas forwards) pueden deducirse a partir de la curva teórica anterior.

Tomemos como caso un individuo con un horizonte de inversión de un año al que se le presentan las siguientes alternativas de inversión:

Una Letra de Tesorería americana con vencimiento en un año

Un Letra de Tesorería americana con vencimiento en 6 meses, a cuyo vencimiento compra otro bono del tesoro americano al mismo plazo.

El inversor será indiferente entre estas alternativas siempre que las mismas produzcan igual retorno o la misma cantidad de pesos en el horizonte de inversión. El inversor hoy conoce la tasa a un año y la tasa a 6 meses pero desconoce la tasa a 6 meses dentro de 6 meses, o sea, la tasa implícita o forward.

Adicionalmente, el inversor sabe que si invierte hoy en una Letra del Tesoro a un año, recibirá $100 en un año.

Por lo tanto, el precio del bono hoy debiera ser:

lunes, 24 de enero de 2011

¿Cómo es el método de bootstrapping? (II)

Así se puede continuar realizando con todo los bonos del tesoro y se construiría la curva de rendimientos de contado teórica:

En realidad, esta curva teórica de la tasa de interés de contado debería coincidir con las tires observadas de los bonos cupón cero del gobierno americano conocidas como US Treasury Strips, vistas anteriormente. La curva de bono de US Treasury strips se puede ver en Bloomberg, Wall Street Journal, Reuters, entre otros.

A veces la teórica y la real difieren, pues los bonos Strips no son tan líquidos como los bonos con cupones y por eso a veces cotizan con un premio por liquidez.

En realidad, esta curva teórica de la tasa de interés de contado debería coincidir con las tires observadas de los bonos cupón cero del gobierno americano conocidas como US Treasury Strips, vistas anteriormente. La curva de bono de US Treasury strips se puede ver en Bloomberg, Wall Street Journal, Reuters, entre otros.

A veces la teórica y la real difieren, pues los bonos Strips no son tan líquidos como los bonos con cupones y por eso a veces cotizan con un premio por liquidez.

domingo, 23 de enero de 2011

¿Cómo es el método de bootstrapping? (I)

Dados los datos, se comienza por los bonos más cortos y se considera como incógnita la tasa más próxima en plazo desconocida. Las incógnitas resueltas son nuevos datos a medida que se extiende el proceso en el tiempo.

De esta manera se puede construir la curva teórica de rendimientos. Supóngase que la Letra de tesorería del bono del tesoro americano de 6 meses rinde 7.90%. Dado que dicha letra es un bono cupón cero, es la tasa de interés de contado. A su vez, la letra de 1 año rinde 8.4%, que también es la tasa de contado por ser un bono cupón cero. Ahora, dado estas tasas de contado, se pueden calcular la tasa de contado para un bono cupón cero de 1.5 años.

El valor o precio de un bono cupón cero de 1.5 años deberá ser igual al valor presente de los flujos de fondos del bono del tesoro con cupones de 1.5 años, donde la tasa usada para descontar esos flujos de fondos es la tasa contado correspondiente a cada flujo.

Para ello, veamos el siguiente ejemplo: bono VN = 100 (adaptado de Fabbozi, F: Bond Markets, análisis and strategies)

despejando queda el valor de

Z3 = 9.14%

siendo Z3 = 9.14%, el valor teórico equivalente de la tasa de contado de 1.5 años

De esta manera se puede construir la curva teórica de rendimientos. Supóngase que la Letra de tesorería del bono del tesoro americano de 6 meses rinde 7.90%. Dado que dicha letra es un bono cupón cero, es la tasa de interés de contado. A su vez, la letra de 1 año rinde 8.4%, que también es la tasa de contado por ser un bono cupón cero. Ahora, dado estas tasas de contado, se pueden calcular la tasa de contado para un bono cupón cero de 1.5 años.

El valor o precio de un bono cupón cero de 1.5 años deberá ser igual al valor presente de los flujos de fondos del bono del tesoro con cupones de 1.5 años, donde la tasa usada para descontar esos flujos de fondos es la tasa contado correspondiente a cada flujo.

Para ello, veamos el siguiente ejemplo: bono VN = 100 (adaptado de Fabbozi, F: Bond Markets, análisis and strategies)

despejando queda el valor de

Z3 = 9.14%

siendo Z3 = 9.14%, el valor teórico equivalente de la tasa de contado de 1.5 años

sábado, 22 de enero de 2011

Análisis de la curva de los bonos del tesoro americano de contado

Si bien la curva de rendimientos típicamente se construye sobre la base de las tires observadas y los plazos de vencimiento, se puede calcular la curva de rendimientos teórica a partir de la curva de rendimientos esperados, tomando la relación de los rendimientos de los bonos cupón cero del gobierno americano y bonos con cupones y sus vencimientos.

En la medida en que la curva real difiera de esta curva teórica, habría posibilidades de arbitraje.

Dado que el precio de los bonos resulta de descontar el flujo de fondos que el bono promete pagar a una determinada tasa de interés, se podría considerar a cada bono como a un paquete de bonos cupón cero y descontar a cada uno de ellos por la tasa de interés correspondiente al período en que dicho flujo se genera. Esta analogía entre un bono y un paquete de bonos cupón cero es válida, porque de otro modo se podrían arbitrar y generar una ganancia.

Entonces, para poder determinar el valor de cada uno de los bonos cupón cero es necesario conocer el rendimiento de los bonos cupón cero con igual vencimiento. La curva que indica la relación entre la madurez de cada bono del tesoro americano cupón cero y su rendimiento se conoce como Curva de tasas contado (Spot Rate Curve.) En realidad, esta curva se deriva teóricamente porque no hay bonos cupón cero para todos los plazos, como se explicó anteriormente.

La derivación teórica de la curva de tasas contado se realiza a través del método de “bootstrapping” que implica construirla a partir de la observación de los rendimientos de los bonos del tesoro americanos y los cupones de dichos bonos. La idea fundamental es igualar el precio del bono americano al paquete de bonos cupón cero. Es decir, el valor presente del cash-flow o precio del bono americano debe ser igual a la suma de los bonos cupón cero descontados a sus correspondientes tasas contado.

En la medida en que la curva real difiera de esta curva teórica, habría posibilidades de arbitraje.

Dado que el precio de los bonos resulta de descontar el flujo de fondos que el bono promete pagar a una determinada tasa de interés, se podría considerar a cada bono como a un paquete de bonos cupón cero y descontar a cada uno de ellos por la tasa de interés correspondiente al período en que dicho flujo se genera. Esta analogía entre un bono y un paquete de bonos cupón cero es válida, porque de otro modo se podrían arbitrar y generar una ganancia.

Entonces, para poder determinar el valor de cada uno de los bonos cupón cero es necesario conocer el rendimiento de los bonos cupón cero con igual vencimiento. La curva que indica la relación entre la madurez de cada bono del tesoro americano cupón cero y su rendimiento se conoce como Curva de tasas contado (Spot Rate Curve.) En realidad, esta curva se deriva teóricamente porque no hay bonos cupón cero para todos los plazos, como se explicó anteriormente.

La derivación teórica de la curva de tasas contado se realiza a través del método de “bootstrapping” que implica construirla a partir de la observación de los rendimientos de los bonos del tesoro americanos y los cupones de dichos bonos. La idea fundamental es igualar el precio del bono americano al paquete de bonos cupón cero. Es decir, el valor presente del cash-flow o precio del bono americano debe ser igual a la suma de los bonos cupón cero descontados a sus correspondientes tasas contado.

viernes, 21 de enero de 2011

La Curva de Rendimientos y la Estructura Temporal de la Tasa de Interes (ETTI)

La curva de rendimientos (yield curve) es la descripción gráfica de la relación entre los rendimientos observados en el mercado de bonos de un mismo nivel de crédito y sus vencimientos. Esta curva es vital para identificar diferencias entre las tasas de corto y largo plazo, que permiten comprender las tendencias de mercado (por ejemplo, a través de los ciclos económicos, permite marcar una expansión, auge o recesión) y así como tomar decisiones acerca de los instrumentos de renta fija.

En síntesis, la yield curve nos indicará el efecto del plazo sobre el rendimiento de los bonos de igual calidad.

Para construir una yield curve pura se necesita contar con un mercado lo suficientemente amplio y líquido de modo de encontrar en él instrumentos para todos los períodos, emitidos por un mismo emisor con la misma calidad crediticia.

La forma gráfica de representar esta estructura de tasas de interés es poner en el eje de las ordenadas la TIR de los bonos y en el eje de las absisas la fecha de maduración de los mismos. Luego se verá como debe modificarse el eje de las absisas para bonos en donde la estructura de los flujos de los distintos bonos no son iguales, como por ejemplo, los bonos emitidos por los distintos países emergentes.

¿Qué forma puede tomar la ETTI? La forma típica de la ETTI es de pendiente positiva, aunque también puede ser decreciente (“inverted”), con forma de joroba (“humped”) o simplemente plana (“flat”) Cuatro formas de curva de rendimientos hipotéticas

Posteriormente , se verá qué implican las distintas formas de la ETTI desde el punto de vista económico, tanto para un país donde no existe riesgo de crédito como para los que si los hay ( o sea, probabilidad de default en un país emergente)

Dado que el rendimiento de los bonos del tesoro, como se ha dicho anteriormente, se toma como referencia para determinar el rendimiento de cualquier activo con riesgo, todos los participantes del mercado de bonos están interesados en conocer la relación entre el rendimiento y el plazo para los bonos del tesoro americano; es así, que se comenzará con ella para luego introducir la relación para bonos con riesgo de crédito.

En síntesis, la yield curve nos indicará el efecto del plazo sobre el rendimiento de los bonos de igual calidad.

Para construir una yield curve pura se necesita contar con un mercado lo suficientemente amplio y líquido de modo de encontrar en él instrumentos para todos los períodos, emitidos por un mismo emisor con la misma calidad crediticia.

La forma gráfica de representar esta estructura de tasas de interés es poner en el eje de las ordenadas la TIR de los bonos y en el eje de las absisas la fecha de maduración de los mismos. Luego se verá como debe modificarse el eje de las absisas para bonos en donde la estructura de los flujos de los distintos bonos no son iguales, como por ejemplo, los bonos emitidos por los distintos países emergentes.

¿Qué forma puede tomar la ETTI? La forma típica de la ETTI es de pendiente positiva, aunque también puede ser decreciente (“inverted”), con forma de joroba (“humped”) o simplemente plana (“flat”) Cuatro formas de curva de rendimientos hipotéticas

Posteriormente , se verá qué implican las distintas formas de la ETTI desde el punto de vista económico, tanto para un país donde no existe riesgo de crédito como para los que si los hay ( o sea, probabilidad de default en un país emergente)

Dado que el rendimiento de los bonos del tesoro, como se ha dicho anteriormente, se toma como referencia para determinar el rendimiento de cualquier activo con riesgo, todos los participantes del mercado de bonos están interesados en conocer la relación entre el rendimiento y el plazo para los bonos del tesoro americano; es así, que se comenzará con ella para luego introducir la relación para bonos con riesgo de crédito.

jueves, 20 de enero de 2011

Flujo de Fondos esperados

Esto dependerá de las condiciones de emisión. Las mismas determinarán si el cupón de intereses del bono es cierto (o sea, que paga una tasa fija a lo largo de la vida del bono) o incierto ( o sea, si paga una tasa de interés variable, como puede ser la tasa Libor). Por otra parte, las mismas dirán si la amortización ocurre todo al vencimiento (bono bullet) o si se realizarán amortizaciones parciales (bono amortizable)

Supóngase un bono con un plazo de 3 años, que devuelve todo el capital al final, la frecuencia de pagos es anual y tiene un cupón de intereses del 10% anual. Este bono tendría un flujo de fondos cierto, a saber:

Como se puede apreciar existen 2 flujos ciertos (el de la tasa Libor actual y la devolución del capital al final). Pero hay 2 flujos que no se conocen hoy:

a) La tasa Libor que regirá por un año dentro de un año;

b) La tasa Libor que regirá por un año dentro de 2 años.

Es por ello que en los bonos de tasa variable resulta indispensable algún tipo de proyección o pronóstico de la tasa que regirá en los diferentes períodos futuros. Para ello existen diversas metodologías de cálculo, pero para ello primero se debe introducir el concepto de estructura temporal de tasa de interés, así como el concepto de tasa de interés implícita o forward. Luego se retomará la valuación de un bono a tasa variable.

Sin embargo antes de pasar a estudiar la estructura temporal de tasa de interés, se verá la valuación de un bono cupón cero:

El mismo es = M / (1+r)n donde M es el capital final

Por lo tanto, el valor del bono es el valor actual del monto al vencimiento. Por ejemplo, supóngase un bono que vence en 10 años a una tasa de rendimiento requerido de 7,5%, valdría:

P = 100/(1.075)10 = 48.52

Supóngase un bono con un plazo de 3 años, que devuelve todo el capital al final, la frecuencia de pagos es anual y tiene un cupón de intereses del 10% anual. Este bono tendría un flujo de fondos cierto, a saber:

Como se puede apreciar existen 2 flujos ciertos (el de la tasa Libor actual y la devolución del capital al final). Pero hay 2 flujos que no se conocen hoy:

a) La tasa Libor que regirá por un año dentro de un año;

b) La tasa Libor que regirá por un año dentro de 2 años.

Es por ello que en los bonos de tasa variable resulta indispensable algún tipo de proyección o pronóstico de la tasa que regirá en los diferentes períodos futuros. Para ello existen diversas metodologías de cálculo, pero para ello primero se debe introducir el concepto de estructura temporal de tasa de interés, así como el concepto de tasa de interés implícita o forward. Luego se retomará la valuación de un bono a tasa variable.

Sin embargo antes de pasar a estudiar la estructura temporal de tasa de interés, se verá la valuación de un bono cupón cero:

El mismo es = M / (1+r)n donde M es el capital final

Por lo tanto, el valor del bono es el valor actual del monto al vencimiento. Por ejemplo, supóngase un bono que vence en 10 años a una tasa de rendimiento requerido de 7,5%, valdría:

P = 100/(1.075)10 = 48.52

miércoles, 19 de enero de 2011

VALUACIÓN DE UN BONO

El precio de un bono al igual que el de cualquier instrumento se define como el valor actual o valor presente de los futuros flujos de fondos esperados de dicho instrumento descontados a una determinada tasa de rendimiento. Por lo tanto para valuar el precio de un bono se requieren dos elementos:

1) Estimar el flujo de fondos esperados, que en el caso de los bonos, es el flujo de intereses y la devolución del capital.

2) Estimar la tasa de descuento apropiada que en el caso de los bonos resulta de la investigación de la tasa de rendimiento ofrecida por bonos comprables en el mercado. Por bonos comparables se entiende bonos de la misma calidad crediticia y del mismo plazo promedio (en realidad con la misma duration, término que se explicará luego).

Donde:

P= Precio del bono

Ct= cupones que pueden ser de intereses, de amortización o de intereses más amortización

TIR= Tasa Interna de Retorno de bonos comparables

n = cantidad de períodos desde el momento actual hasta la madurez

m = cantidad de pagos anuales

1) Estimar el flujo de fondos esperados, que en el caso de los bonos, es el flujo de intereses y la devolución del capital.

2) Estimar la tasa de descuento apropiada que en el caso de los bonos resulta de la investigación de la tasa de rendimiento ofrecida por bonos comprables en el mercado. Por bonos comparables se entiende bonos de la misma calidad crediticia y del mismo plazo promedio (en realidad con la misma duration, término que se explicará luego).

Donde:

P= Precio del bono

Ct= cupones que pueden ser de intereses, de amortización o de intereses más amortización

TIR= Tasa Interna de Retorno de bonos comparables

n = cantidad de períodos desde el momento actual hasta la madurez

m = cantidad de pagos anuales

martes, 18 de enero de 2011

Putable Bonds

Un bono de estas características le da al inversor la posibilidad de venderle el bono al emisor a un determinado precio de ejercicio, que al igual que con los callbale bonds, está muy cerca de la par. Esto se da en general cuando con posterioridad a la emisión del bono, las condiciones de mercado empeoran para la empresa. En este caso el precio no caerá abruptamente sino que debería mantenerse cerca del precio de ejercicio por la posibilidad de ser vendido a la empresa muy cerca de la par. Es común poner esta cláusula cuando un emisor quiere salir al mercado a colocar bonos a un plazo que el mercado considera muy largo; se le pone uno o más puts a plazos más cortos satisfaciendo la demanda. También es muy común en las obligaciones negociables y los eurobonos.

Veamos gráficamente la trayectoria de un bono sin opciones así como de los callables y putables bonds Es importante tener esta cláusula en cuenta principalmente a la hora de calcular las medidas de rendimiento y riesgo, en donde se debe ser conservador y calcular tanto la TIR así como las medidas de riesgo al momento del call y del put, como se verá posteriormente.

Veamos gráficamente la trayectoria de un bono sin opciones así como de los callables y putables bonds Es importante tener esta cláusula en cuenta principalmente a la hora de calcular las medidas de rendimiento y riesgo, en donde se debe ser conservador y calcular tanto la TIR así como las medidas de riesgo al momento del call y del put, como se verá posteriormente.

lunes, 17 de enero de 2011

Callable bond

Un bono de estas características le da la posibilidad al emisor de rescatar el bono en un momento futuro del tiempo a un precio de ejercicio determinado, en general muy cerca de la par. ¿Porqué una empresa o gobierno estaría tentada a rescatar el bono? Pues pueden haber cambiado las condiciones del mercado monetario y puede conseguir una mejor tasa (más baja) emitiendo un bono nuevo con menor cupón. Es por ello que se dice que el precio de los callable bonds no debería superar nunca por mucho el precio de ejercicio (o, sea, muy cerca de la par) por la posibilidad que tiene el bono de ser rescatado y la consecuente pérdida de capital que ocasionaría. Debe tenerse presente que el emisor no debería causarle una pérdida de capital muy grande al acreedor pues si no le resultaría volver a colocar títulos en el mercado. En Argentina los bonos de Inversión y Crecimiento serie 5, que pagaban un cupón muy alto, fueron rescatados antes del vencimiento sin pérdida de capital para el inversor. Otros bonos que suelen ser rescatados antes de tiempo son los bonos de agencia de EEUU, cuando las tasas de interés bajan y se van rescatando las hipotecas. Los calls adheridos es una cláusula muy común en las obligaciones negociables y eurobonos, por lo que leer bien las cláusulas de emisión (covenants o indentures).

domingo, 16 de enero de 2011

Bonos que incluyen contingencias

Característica general:

Adiciona a cualquiera de las modalidades anteriores un derecho adicional.

Características Particulares:

Bono Convertible:

Combina las características de un bono ordinario y de un warrant

Recibe pago de intereses y capital como un bono ordinario

Se puede canjear, mediante los warrants, por una nueva emisión de acciones

Bonos con opciones

Combina un bono con una opción

Callable bonds:

Bonos que se emiten con un call a favor del emisor que los puede rescatar en un determinado momento futuro del tiempo a un precio fijo.

Putable Bonds

Bonos que se emiten con un put a favor del inversor quien lo puede vender en un momento futuro a un precio fijo.

Adiciona a cualquiera de las modalidades anteriores un derecho adicional.

Características Particulares:

Bono Convertible:

Combina las características de un bono ordinario y de un warrant

Recibe pago de intereses y capital como un bono ordinario

Se puede canjear, mediante los warrants, por una nueva emisión de acciones

Bonos con opciones

Combina un bono con una opción

Callable bonds:

Bonos que se emiten con un call a favor del emisor que los puede rescatar en un determinado momento futuro del tiempo a un precio fijo.

Putable Bonds

Bonos que se emiten con un put a favor del inversor quien lo puede vender en un momento futuro a un precio fijo.

sábado, 15 de enero de 2011

Bonos con contingencias y Bonos Convertibles

Bonos con contingencias: Como se vio anteriormente se pueden definir de dos tipos: bonos convertibles y bonos con opciones

Bonos Convertibles: estos bonos dan la posibilidad al tenedor de bonos el derecho de convertir el bono en un predeterminado número de acciones ordinarias del emisor. Por lo tanto, es un bono corporativo común que se le adiciona un warrant, o sea, una opción de largo plazo , a favor del inversor.

¿En que casos una empresa emitirá un bono convertible? En aquellos casos de empresas que tienen un buen proyecto, pero que generará flujo de fondos después de un tiempo. Es por eso que financieramente a la empresa le resulta muy difícil soportar la carga financiera de el cupón normal que debería pagar. Por lo tanto, emite un bono convertible que paga un menor cupón, pero le da la posibilidad al tenedor del bono de convertirlo en acciones a un precio determinado.

Luego se verá al referirse de valuación, que si bien el costo inicial, para la empresa luce bajo, en caso de que el proyecto sea exitoso, resultará más oneroso para la empresa. Debe recordarse que en caso de ser ejercida la opción, la emisión de nuevas acciones generará una dilusión del capital.

El número de acciones ordinarias que el tenedor de bonos recibirá de ejercer el warrant se denomina “ratio de conversión”, el que se extenderá a lo largo de la vida del bono o en un porción del mismo. El precio al que puede comprar la acción , o precio de ejercicio, será similar al valor par del bono convertible / ratio de conversión. Si el precio de la acción se encuentra por encima del precio de ejercicio, el precio del bono convertible se comportará como la acción, mientras que si el precio se encuentra por debajo del mismo, caerá mucho menos que la acción, pues se devolverá el 100% del capital

Bonos Convertibles: estos bonos dan la posibilidad al tenedor de bonos el derecho de convertir el bono en un predeterminado número de acciones ordinarias del emisor. Por lo tanto, es un bono corporativo común que se le adiciona un warrant, o sea, una opción de largo plazo , a favor del inversor.

¿En que casos una empresa emitirá un bono convertible? En aquellos casos de empresas que tienen un buen proyecto, pero que generará flujo de fondos después de un tiempo. Es por eso que financieramente a la empresa le resulta muy difícil soportar la carga financiera de el cupón normal que debería pagar. Por lo tanto, emite un bono convertible que paga un menor cupón, pero le da la posibilidad al tenedor del bono de convertirlo en acciones a un precio determinado.

Luego se verá al referirse de valuación, que si bien el costo inicial, para la empresa luce bajo, en caso de que el proyecto sea exitoso, resultará más oneroso para la empresa. Debe recordarse que en caso de ser ejercida la opción, la emisión de nuevas acciones generará una dilusión del capital.

El número de acciones ordinarias que el tenedor de bonos recibirá de ejercer el warrant se denomina “ratio de conversión”, el que se extenderá a lo largo de la vida del bono o en un porción del mismo. El precio al que puede comprar la acción , o precio de ejercicio, será similar al valor par del bono convertible / ratio de conversión. Si el precio de la acción se encuentra por encima del precio de ejercicio, el precio del bono convertible se comportará como la acción, mientras que si el precio se encuentra por debajo del mismo, caerá mucho menos que la acción, pues se devolverá el 100% del capital

viernes, 14 de enero de 2011

Bonos a tasa fija o a tasa variable:

Características:

Su definición depende de que la tasa de interés que paguen sea fija o variable

La forma de emisión dependerá de:

o La estructura de activos y pasivos del emisor

o Las perspectivas de tasa de interés

o Las condiciones del mercado ( a veces, en vez de emitir con tasa fija, se emite con tasa variable y se hace un swap (pase) a fija simultáneamente (este concepto se ampliará en la sección de instrumentos derivados)

Ejemplos:

La tasa fija del Par Argentino sube del 4 al 6%

La tasa del discount argentino es Libor más 13/16 anual

Su definición depende de que la tasa de interés que paguen sea fija o variable

La forma de emisión dependerá de:

o La estructura de activos y pasivos del emisor

o Las perspectivas de tasa de interés

o Las condiciones del mercado ( a veces, en vez de emitir con tasa fija, se emite con tasa variable y se hace un swap (pase) a fija simultáneamente (este concepto se ampliará en la sección de instrumentos derivados)

Ejemplos:

La tasa fija del Par Argentino sube del 4 al 6%

La tasa del discount argentino es Libor más 13/16 anual

jueves, 13 de enero de 2011

Bonos con período de gracia

Características:

El capital comienza a devolverse después de m períodos de gracia.

Los intereses se pueden pagar:

o Desde el momento 0

o Capitalizarse hasta que se pague la primer cuota de amortización y luego pagarse junto con las cuotas de amortización

Ejemplos:

El Argentina Global 18 o 31

FRB: es un bono que paga intereses desde el momento 0 y el capital a partir del 3er. Año.

El capital comienza a devolverse después de m períodos de gracia.

Los intereses se pueden pagar:

o Desde el momento 0

o Capitalizarse hasta que se pague la primer cuota de amortización y luego pagarse junto con las cuotas de amortización

Ejemplos:

El Argentina Global 18 o 31

FRB: es un bono que paga intereses desde el momento 0 y el capital a partir del 3er. Año.

miércoles, 12 de enero de 2011

Bonos Amortizables

Características:

El capital sed devuelve en cuotas a lo largo de la vida del bono

Los intereses se pagan junto con algunas o con todas las cuotas de amortización

Ejemplos:

El FRB Argentino, amortiza el capital semestralmente 5% hasta su vencimiento

El capital sed devuelve en cuotas a lo largo de la vida del bono

Los intereses se pagan junto con algunas o con todas las cuotas de amortización

Ejemplos:

El FRB Argentino, amortiza el capital semestralmente 5% hasta su vencimiento

martes, 11 de enero de 2011

La estructura temporal para bonos con riesgo de crédito (soberanos o corporativos) (I)

La forma de cálculo de la ETTI para bonos corporativos difiere de la de los bonos del tesoro americano, pues el precio de estos bonos no sólo reflejan la tasa libre de riesgo sino un “premio por el riesgo” por la probabilidad de default.

En la práctica, la tasa contado más usada para descontar los flujos es la tasa libre de riesgos más un spread de crédito constante. Sin embargo, el riesgo de crédito aumenta con el plazo, por lo tanto se debería calcular mejor una estructura temporal de los spreads de riesgo de crédito.

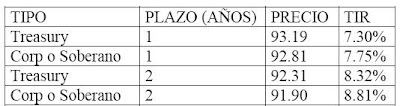

Para poder entender como construir una curva véase el siguiente ejemplo, tomando 4 bonos: 2 bonos cupón del gobierno americano y dos bonos corporativos o soberanos de países emergentes con riesgo de crédito.

El bono corporativo o soberano se vende a un precio menor para reflejar la probabilidad de que emisor entre en default. Para que el rendimiento esperado de tener ambos bonos sea igual, el precio del bono corporativo o soberano debería ser igual al precio del bono del tesoro americano pro la probabilidad de solvencia ( o sea, que no entra en default)

Precio del bono corporativo o soberano cupón cero = precio del bono cupón cero del gobierno americano * ( probabilidad de solvencia)

Si Probabilidad de default = (1 – Probabilidad de solvencia), entonces:

Precio del bono corp o sob cupón cero = Precio del bono del gob amer cupón cero * (1-prob de default)

Así despejando

Proba de default = 1 - Precio del bono corp o soberano cupón cero

___________________________________________

Precio del bono cupón cero del gob americano

Para nuestro ejemplo:

Prob de default = 1 –92.81/93.19 = 0.41% para 1er año y 1 – 91.90/92.31 = 0.44 para 2do año

En la práctica, la tasa contado más usada para descontar los flujos es la tasa libre de riesgos más un spread de crédito constante. Sin embargo, el riesgo de crédito aumenta con el plazo, por lo tanto se debería calcular mejor una estructura temporal de los spreads de riesgo de crédito.

Para poder entender como construir una curva véase el siguiente ejemplo, tomando 4 bonos: 2 bonos cupón del gobierno americano y dos bonos corporativos o soberanos de países emergentes con riesgo de crédito.

El bono corporativo o soberano se vende a un precio menor para reflejar la probabilidad de que emisor entre en default. Para que el rendimiento esperado de tener ambos bonos sea igual, el precio del bono corporativo o soberano debería ser igual al precio del bono del tesoro americano pro la probabilidad de solvencia ( o sea, que no entra en default)

Precio del bono corporativo o soberano cupón cero = precio del bono cupón cero del gobierno americano * ( probabilidad de solvencia)

Si Probabilidad de default = (1 – Probabilidad de solvencia), entonces:

Precio del bono corp o sob cupón cero = Precio del bono del gob amer cupón cero * (1-prob de default)

Así despejando

Proba de default = 1 - Precio del bono corp o soberano cupón cero

___________________________________________

Precio del bono cupón cero del gob americano

Para nuestro ejemplo:

Prob de default = 1 –92.81/93.19 = 0.41% para 1er año y 1 – 91.90/92.31 = 0.44 para 2do año

Bonos cupón cero (zero coupon bonds):

Características:

La práctica usual del tesoro americano es emitir bonos con vencimientos a un año o menos con la modalidad de bonos cupón cero, llamándose Letras de Tesorería (Treasury Bills); los bonos con vencimientos de 2 años o más se emiten con cupones, llamados treasury notes (de 2 a 5 años) y treasury bonds (de 5 a 30 años).

Ahora bien, si el estado americano emite bonos cupón cero hasta un año de plazo, cómo es que se ofrecen bonos cupón cero del gobierno americano hasta 30 años? Porque existen lo que se llama el programa armado por la Reserva Federal, US Treasury STRIPS (Separate Trading of Registered and Principal Securities), o sea, negociación separada de cupones y del capital registrado). ¿Cómo funciona esto?

En agosto de 1982, se crearon los primeros documentos sintéticos de bonos cupón cero llamados (TIGRs) (Treasury Income Growth Receips) por Merrill Lynch y los (CATs) (Certificates of Accrual on Treasury Securities por Salomón Brothers. ¿En que consitía? Ambos Bancos tomaban un bono con cupones de intereses y capital por separado. Este proceso de separar cada uno de los cupones de intereses así como el capital, para vender activos contra ellos se llama “coupon stripping” o “separación de cupones”. A pesar de que el instrumento usado no es emitido por el gobierno de EEUU, el bono subyacente depositado en el banco en custodia es una obligación del gobierno de EEUU, por lo tanto su flujo de fondos es cierto.

El programa STRIPS, facilitó el estripeo de los bonos, dado que todos son bonos elegibles y por lo tanto son una obligación directa del gobierno. Más aún cuando la liquidación de los US treasury Strips en la actualidad se hace en el sistema propio de la Reserva Federal.

Es por eso que se dice que existe una curva de bonos cupón cero del gobierno americano entre 0 y 30 años. Más adelante se verá como se utilizan para calcular spreads sobre otros bonos no gubernamentales.

Son emitidos con un descuento respecto de su valor nominalEjemplos:

No hay pago de intereses

El capital se devuelve, a su valor nominal, al vencimiento

US Treasury STRIPS (Separate Trading of Registered Interest and Principal Securities)A continuación se ampliará el concepto de bonos cupón cero del gobierno americano (US treasury Strips): Estos bonos, así como todos los bonos del tesoro americano, son considerados por los participantes del mercado como libres de riesgo de crédito. Las tasas de interés de estos bonos son las tasas de interés de referencia usadas a través de la economía americana y también en los mercados de capitales. En general los participantes hablan de la tasa de rendimiento o tasas de interés de instrumentos de renta que no son bonos del tesoro americano como negociándose por encima (o por debajo) de un bono del tesoro americano particular.

Cetes del Gobierno Mexicano

Letes del Gobierno Argentino

La práctica usual del tesoro americano es emitir bonos con vencimientos a un año o menos con la modalidad de bonos cupón cero, llamándose Letras de Tesorería (Treasury Bills); los bonos con vencimientos de 2 años o más se emiten con cupones, llamados treasury notes (de 2 a 5 años) y treasury bonds (de 5 a 30 años).

Ahora bien, si el estado americano emite bonos cupón cero hasta un año de plazo, cómo es que se ofrecen bonos cupón cero del gobierno americano hasta 30 años? Porque existen lo que se llama el programa armado por la Reserva Federal, US Treasury STRIPS (Separate Trading of Registered and Principal Securities), o sea, negociación separada de cupones y del capital registrado). ¿Cómo funciona esto?

En agosto de 1982, se crearon los primeros documentos sintéticos de bonos cupón cero llamados (TIGRs) (Treasury Income Growth Receips) por Merrill Lynch y los (CATs) (Certificates of Accrual on Treasury Securities por Salomón Brothers. ¿En que consitía? Ambos Bancos tomaban un bono con cupones de intereses y capital por separado. Este proceso de separar cada uno de los cupones de intereses así como el capital, para vender activos contra ellos se llama “coupon stripping” o “separación de cupones”. A pesar de que el instrumento usado no es emitido por el gobierno de EEUU, el bono subyacente depositado en el banco en custodia es una obligación del gobierno de EEUU, por lo tanto su flujo de fondos es cierto.

El programa STRIPS, facilitó el estripeo de los bonos, dado que todos son bonos elegibles y por lo tanto son una obligación directa del gobierno. Más aún cuando la liquidación de los US treasury Strips en la actualidad se hace en el sistema propio de la Reserva Federal.

Es por eso que se dice que existe una curva de bonos cupón cero del gobierno americano entre 0 y 30 años. Más adelante se verá como se utilizan para calcular spreads sobre otros bonos no gubernamentales.

Suscribirse a:

Entradas (Atom)